皆さん、こんにちは。

税理士法人タクトの監査担当者の蘇力徳です。今オミクロン株の新型コロナウイルスが爆発的に感染増加している中で、今年も確定申告の時期を迎えました。皆さまぜひ体調管理にはくれぐれもご留意いただきながら、確定申告を行いますようよろしくお願いいたします。

さて、今回は確定申告に関する税制改正をご解説させていただきたいと思います。令和3年分の確定申告から適用される税制改正は、比較的少ないといわれています。令和3年以前すでに適用されている税改正部分もあわせてご紹介しますので、ぜひご確認いただければ幸いです。

まず、令和3年分確定申告から適用の税改正部分についてです。

- 住宅ローン控除の特例の期限延長・要件緩和について

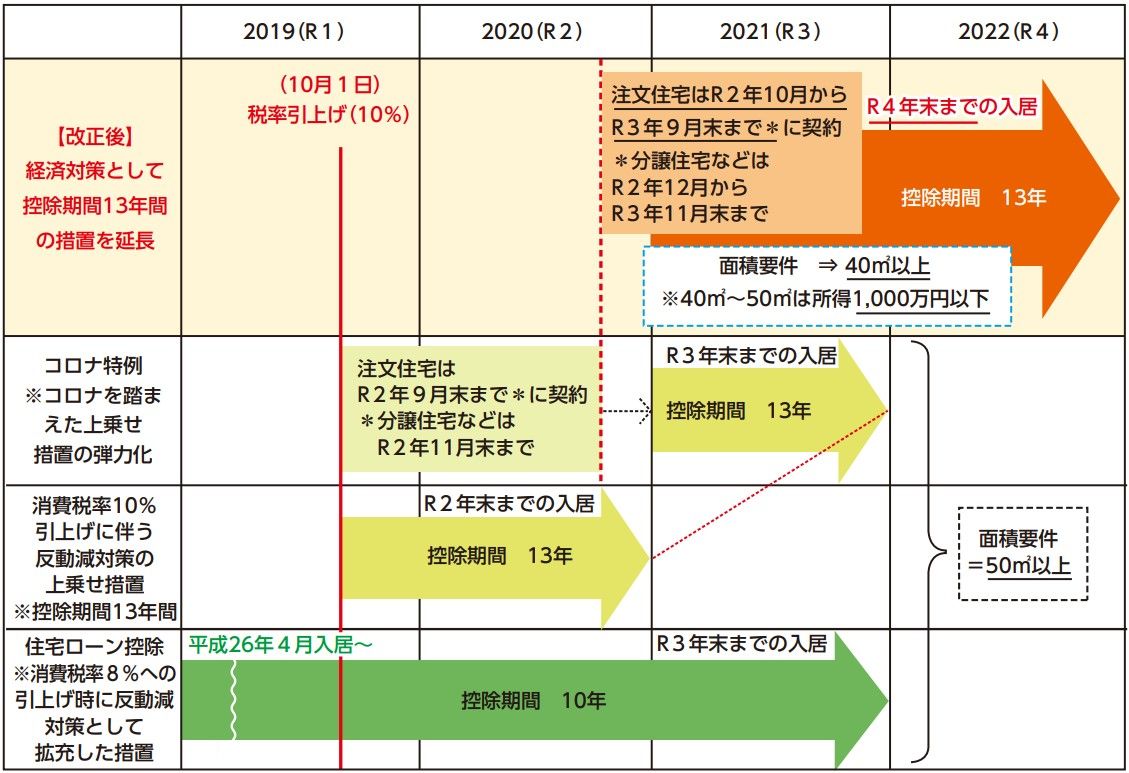

令和3年度所得税の改正で、「住宅ローン控除の控除期間13年となる特例措置」が延長されました。注文住宅は令和2年10月から令和3年9月末まで、分譲住宅は令和2年12月から令和3年11月末までの期間中に契約し、令和4年末までの入居した場合が対象となります。

また、原則として、適用を受ける年分の合計所得金額が3,000 万円以下、対象となる住宅の床面積が50 ㎡以上としていますが、令和3年度税改正で延長した部分に限り、合計所得金額が1,000万円以下の者について面積要件を緩和し、床面積が40㎡以上50㎡未満である住宅も対象としています。今までは住生活基本計画に定められている4人世帯の最低居住床面積水準から「50㎡」と設定されていますが、今回追加された措置は、住宅を取得する環境が厳しくなっている中で、幅広い購買層の需要を喚起する経済対策の観点から、合計所得金額1000万円以下の場合に限り、床面積40㎡以上50㎡未満の家屋についても対象とされました。

今までの住宅ローン控除の税制改正の概要を以下の図でまとめておりますので、ご参考いただければ幸いです。

(クリックして拡大)

出典:財務省「令和3年度税制改正(個人所得課税)」

次に、令和3年以前すでに適用されている税改正部分についてです。

- 給与所得控除について

近年の働き方の多様化に対応するため、平成30年度分の確定申告から給与所得のみに適用される給与所得控除額を10万円引き下げることとされました。具体的に、(1)給与所得控除額を一律10万円引き下げて基礎控除額を10万円引き上げ、(2)給与所得控除額の上限額が適用される給与等の収入金額を 850 万円(改正前 1,000 万円)に引き下げ、(3)給与所得控除額の上限額を195万円(改正前220万円)に引き下げとなりました。

- 公的年金等控除について

以前公的年金等控除額は、控除額に上限がなく、公的年金以外の所得が多い場合でも、公的年金のみで生活する人と同額の控除額が適用できるため、高所得の年金所得者に手厚い仕組みでした。公平性を確保する観点から、控除額に上限が設けられ、公的年金以外の所得が多い場合には控除額が引き下げられました。

具体的に、(1)基礎控除額を10万円引き上げるため、公的年金等控除額を一律10万円引き下げ。(2)公的年金等の収入金額が1 000万円超の控除額の上限は195.5万円。(3)「公的年金等に係る雑所得以外の所得に係る合計所得金額」が、1000 万円超2000万円以下:10万円引き下げ、2000 万円超の場合20万円引き下げとなりました。

- 基礎控除について

以前基礎控除は、所得と関係なく、一定金額を所得から一律38万円を控除する方式が採用されていました。平成30年度改正で、高所得者にまで税負担の軽減効果を及ぼす必要性は乏しいとの考え方の下、基礎控除額を一律10万円引き上げ48万円となり、2,400万円超2,450万円以下では32万円控除、2,450万円超2,500万円以下では16万円控除、2500万円を超えると消失する仕組みとされました。

また、基礎控除の改正に伴い、給与所得控除額と公的年金等控除額が引き下げられ、給与収入や公的年金収入がない個人事業者等で、合計所得金額が2400万円以下の場合は減税となりました。

- 所得金額調整控除の創設について

「所得金額調整控除」について、以下の人が対象となります。

1.子育てや介護を行っており、給与所得控除等の見直しで税負担増となる人

2.給与収入や公的年金等の両方があり、給与所得控除等の見直しで税負担増となる人

まず、子育てや介護を行っており、給与所得控除等の見直しで税負担増となる人のための「所得金額調整控除」についてです。この所得金額調整は「年末調整」又は「確定申告」で適用を受けます。具体的に給与等の収入金額850万円超で、下記のいずれかの要件に該当する場合は、「所得金額調整控除」が給与所得から控除されます 。

【要件】

- 本人が 特別障害者 である場合

- 同一生計配偶者が 特別障害者 である場合

- 扶養親族が 特別障害者 である場合

- 扶養親族に 年齢 23 歳未満 がいる場合(続柄が子以外の場合も該当します)

控除額については、(給与等の収入金額―850万円)×10%、給与等の収入金額が1 000万円超の場合は1 000万円×10%となります。また、同一世帯に属する夫婦の両方が給与の収入金額が 850 万円を超え、23 歳未満の扶養親族に該当する子がいる場合は、扶養控除とは異なり、その夫婦の両方が所得金額調整控除の適用を受けることができます。

次に、給与収入や公的年金等の両方があり、それぞれの控除額の引き下げにより税負担増となる人のための「所得金額調整控除」についてです。この所得金額調整は「確定申告」しか適用を受けません。控除額については、(給与所得 10 万円超の場合は10万円、公的年金等の雑所得10万円超の場合は10万円)-10万円となり、所得金額調整控除が給与所得から控除されます。

以上が今年の確定申告について重要なポイントとなります。ほかにもさまざま税改正があり、ここで全部述べることができませんので、もし気になる点がありましたら、ぜひ当事務所にお問い合わせいただければと思います。